世田谷区 京王線-明大前駅にある菅野真税理士事務所 税理士 菅野です。

2023年10月からインボイス制度が始まってもうすぐ1年となりますね。

インボイス制度とは、適格請求書(インボイス)の発行・受領を通して、消費税が正確に計算・徴収され、納付されるようにするための仕組みです。

この制度は、自社が「課税事業者なのか、免税事業者なのか」、「買い手の立場なのか、売り手の立場なのか」といった様々な角度で対応を考えなければならず、多くの事業者にとって、影響の大きかった制度だと思います。

本記事では、現在免税事業者の方や、これから起業される方、事業の拡大をお考えの方に向けて、「今後、課税事業者と免税事業者、どちらの選択が自社にとって最適か」を判断するポイントを解説していきます。

インボイス制度とは

インボイス制度は、適格請求書(=インボイス)の発行・受領を通して、消費税が正確に計算・徴収され、納付されるようにするための仕組みです。

事業者同士の売買で発生する消費税の税額を把握することを目的として制定されました。

買い手としては、仕入れ税額控除の適用のために、原則として売り手から交付を受けた適格請求書を保存する必要があります。

売り手としては、適格請求書を発行するために、事前に税務署へ届出て「適格請求書発行事業者」の登録を受ける必要があります。

※登録を受けられる事業者は、消費税の課税事業者のみになります。

買い手としても売り手としても、制度の理解が必要になっていきますね。

税理士菅野

今回は、『売り手』の事業者がどのようにするべきか?

について説明します!

売り手にとっての制度のポイント

「適格請求書」の発行

売り手にとって大きな変更としては、「適格請求書の発行」です。

「適格請求書」は「(課税事業者の)買い手」にとって、仕入税額控除(※)の適用を受けるために必要な証憑となります。

(※)仕入税額控除とは

課税事業者が商品やサービスの仕入れ時に支払った消費税額を、販売時に顧客から受け取った消費税額から差し引いて納付できるしくみです。

仕入税額控除についての詳細な解説は、次回「【図解付】買い手視点のインボイス制度」にて解説します。

インボイス制度の施行前は、請求書の形式について形式の制約はありませんでしたが、適格請求書は以下の項目が記載されていることが条件となります。

項

目

①書類作成者の氏名または名称および登録番号

②取引年月日

③取引内容(軽減税率の対象品目である旨)

④税率ごとに区分して合計した税込対価(又は税抜対価)の額及び適用税率

⑤税率ごとに区分した消費税額等

⑥書類の交付を受ける事業者の氏名または名称(簡易インボイスの場合は省略可)

「適格請求書発行事業者」として登録する

適格請求書を発行するには「適格請求書発行事業者」として登録が事前に必要です。

「適格請求書発行事業者」になるためには、登録を受けようとする課税期間の初日から15日前までに税務署に「適格請求書発行事業者の登録申請書」を提出しなければなりません。

提出された申請書は税務署で審査され、適格請求書発行事業者として登録が認められ、「国税庁 適格請求書発行事業者公表サイト」で公表されます。

適格請求書発行事業者になるには、事業者が課税事業者であることが前提です。

免税事業者は適格請求書を発行できないため、もし現在免税事業者である場合は、課税事業者への変更を検討する必要があります。

留 意 点

免税事業者や適格請求書発行事業者の登録申請をしていない事業者は「適格請求書」を発行できません。

適格請求書発行事業者になると、インボイスの発行や管理、消費税の申告と納付など、会計の事務処理が増え、負担が大きくなります。

反面、適格請求書がないと、買い手が課税事業者の場合は仕入税額控除ができないため、消費税の負担軽減に重点を置く会社からは契約を解除されるかもしれないリスクがあります。

スタッフ

そうすると・・・

免税事業者の人は、今後課税事業者になって適格請求書発行事業者の登録をするべき?しないべき?どちらでしょうか。

税理士菅野

結論から言うと、その事業主の売上先や事業内容によって判断は異なります!

適格請求書発行事業者(課税事業者)と免税事業者、

どちらを選択すべきか

売り手の免税事業者が、適格請求書発行事業者に登録すべきかについては、「どんな事業をしているか」が大きなポイントとなります。

それによって、適格請求書発行事業者になった方がいいケースとならなくてもいいケースがあります。

免税事業者のままでいいケース

1.買い手が消費者である場合(BtoC取引)

最終消費者(個人)である買い手は消費税の仕入税額控除を必要としません。

したがって、免税事業者の商品の買い手に最終消費者が多い場合は、適格請求書を発行できないことによる影響がなく、免税事業者としてのメリットを享受し続けることができます。

2.買い手が免税事業者や非課税事業者の場合

買い手も免税事業者や簡易課税事業者である場合、適格請求書を受け取っても仕入税額控除を行わないため、適格請求書発行事業者にならなくても、買い手との関係に支障が生じにくいと言えます。

免税事業者とは

免税事業者とは、消費税の納税義務が免除されている事業者のことです。

免税事業者は、消費税を納付する義務がなく、また、インボイス制度において適格請求書を発行することができません。

免税事業者は以下の条件が該当します。

条 件

基準期間の課税売上高が年間1,000万円以下であること。

免税事業者として扱われるためには、基準期間(※)の課税売上高が1,000万円以下である必要があります。これにより、消費税の納税義務が免除されます。

(※)基準期間:個人事業者の場合は前々年、法人の場合は前々事業年度

メリット

1.消費税の納税義務が免除される

免税事業者は消費税の納税義務がないため、コスト面で有利になります。

2.経理業務が簡素化される

消費税に関する申告が不要なため、経理業務が簡素で済み、事務処理にかかる時間やコストを削減できます。

デメリット

免税事業者はインボイスを発行できないため、買い手が仕入税額控除を受けられません。

このため、特に課税事業者との取引が減少するリスクがあります。

適格請求書発行事業者になった方がいいケース

1.買い手に課税事業者が多い場合(BtoB取引)

買い手が課税事業者である場合、消費税の仕入税額控除の適用を受けるために適格請求書を求めてくる可能性があります。

下請け法や独占禁止法で守られているといっても、適格請求書を発行できないことで取引を打ち切られるリスク回避のために適格請求書発行事業者の登録を検討した方がいいでしょう。

適格請求書発行事業者とは

インボイス制度において「適格請求書(インボイス)」を発行することができる事業者のことを指します。

適格請求書発行事業者は、以下の条件を満たす必要があります。

条 件

1.消費税の課税事業者であること。

消費税の課税義務を負う事業者であり、課税売上高が年間1,000万円を超える事業者が対象となります。これにより、消費税を納付する義務が生じます。

(※)課税売上高が年間1,000万円以下の人も届出によって課税事業者を選択可能です。

2.税務署に登録申請を行うこと。

適格請求書発行事業者として登録するためには、事前に税務署に登録申請を行う必要があります。

登録が認められると、事業者には「登録番号」が付与されます。

メリット

適格請求書発行事業者は、適格請求書を発行できます。

買い手が会社や個人事業主である場合は、適格請求書によって仕入税額控除により税負担を軽減できるため、企業との取引の継続や、新規のビジネスチャンスが広がる可能性があります。

デメリット

インボイスの発行や管理、消費税の申告と納付など、経理業務が増え、負担が大きくなります。

これにより、税務処理に関するコストが増加することがあります。

また登録手続きや制度変更に対応するための定期的な確認が必要となっていくでしょう。

ポ イ ン ト 2割特例・簡易課税・本則課税

免税事業者が適格発行事業者になる場合は、申請書で指定した日から課税事業者になるため、その課税事業者となった日から消費税の申告・納税が必要になります。

中小企業や免税事業者の負担を軽減し、制度にスムーズに移行できるようにするため、インボイス制度には軽過措置が設けられています。

その他にも簡易課税や本則課税など、事業者の条件に応じて納税方法が異なるので、事業に有利な納税方法を確認しておきましょう。

2割特例を適用する場合

免税事業者がインボイス制度を機に適格発行事業者に登録した際に適用される措置として「インボイス発行事業者となる小規模事業者に対する負担軽減措置」(いわゆる2割特例)があります。

2割特例とは

2割特例は、インボイス制度を機に免税事業者からインボイス発行事業者となった事業者の方を対象に、消費税の納付税額を売上に係る消費税額の2割とすることができる特例です。

2割特例を適用できるのは以下の条件に該当する事業者のみとなります。

条 件

1.インボイス制度を機に免税事業者から課税事業者になった事業者

2.基準期間の課税売上高が1,000万円以下

※特定期間については一定の要件あり。

3.課税期間を短縮していない

2割特例の計算方法

売り上げに対する消費税額の2割を納税額とします。

この特例により経費や仕入れにかかる消費税額の控除計算が不要になり、事務負担が軽減できるメリットがあります。

【計算式(※概算)】 売上として受け取った消費税×20%

適用期間

2023年10月1日から2026年9月30日まで

税理士菅野

基準期間の課税売上高が1000万円以下の事業者が対象になりますので、申告期の課税売上高でないことに注意が必要です。

ただし、この経過措置については、2026年9月30日までの一時的な措置であることに注意しましょう。

簡易課税制度を適用する場合

基準期間の課税売上高が5000万円以下の事業者の場合、簡易課税制度を選択できます。

こちらは、インボイス制度に関わらず恒常的に利用できる制度で事業規模に関わらず売上高が基準を満たしていれば利用可能です。

インボイス制度の施行前からある制度で、インボイス制度の施行後も簡易課税制度の内容や要件に変更はありません。

簡易課税制度とは

簡易課税制度は、中小事業者の納税事務負担に配慮する観点から施行された制度です。

売上げに係る消費税額を基礎として事業の種類の区分ごとに決められているみなし仕入率を乗じて算出できる制度です。

条 件

1.基準期間の課税売上高が5,000万円以下

2.適用を希望する課税期間が始まる前日までに税務署に「簡易課税制度選択届出書」を提出していること

※一度選択すると、2年間は簡易課税制度を継続して使用しなければなりません。

簡易課税の計算方法

事業の種類に応じたみなし仕入率を売上に対する消費税額を適用し、その割合を差し引いて納税額を計算します。

これにより仕入税額控除の詳細な計算が不要になります。

【計算式】

納付する消費税額 =

売上として受け取った消費税 −(売上として受け取った消費税 × みなし仕入率)

【みなし仕入率】

| 事業区分 | 事業内容 | みなし仕入率 |

|---|---|---|

| 第1種事業 | 卸売業 |

90% |

| 第2種事業 | 小売業、農業・林業・漁業(飲食料品の譲渡に関わる事業に限る) |

80% |

| 第3種事業 | (農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業、電気業、ガス業、熱供給業および水道業) |

70% |

| 第4種事業 | 第1種事業、第2種事業、第3種事業、第5種事業および第6種事業以外の事業 |

60% |

| 第5種事業 | 運輸通信業、金融業および保険業、サービス業(飲食店業に該当するものを除く) |

50% |

| 第6種事業 | 不動産業 |

40% |

税理士菅野

仕入や経費が少なく、仕入税額控除があまり大きくならない事業者には、みなし仕入率を使った簡易課税制度が有利です

本則課税(原則課税)制度を適用する場合

基本的に、事業者が消費税を納める際には、この本則課税制度が適用されます。

本則課税(原則課税)制度とは

本則課税とは、売上に対する消費税と仕入れに対する消費税の差額を納付するやり方です。

条 件

1.全ての課税事業者が基本的に本則課税の対象となります。

※2割特例、簡易課税制度を選択しない限り、本則課税が適用されます。

※基準期間の課税売上高が5,000万円を超える事業者は強制的に本則課税での納付となります。

本則課税の計算方法

事業者が得た売上に対して一定の税率(2024年現在は10%)で消費税を計算し、その額から仕入れや経費にかかった消費税を差し引いた額を納税します。

【計算式】

納付する消費税額 =

納付する消費税=販売時に受け取った消費税 – 仕入時に支払った消費税

税理士菅野

仕入れや経費が多く、仕入税額控除が大きい事業者に有利です。

売上が5,000万円以下の事業者の方は、事業の規模、業種、経費の割合、事務処理能力を考慮し、慎重にどちらの制度が自社にとって有利かを判断することが重要です。

まとめ

今回は、売り手視点でのインボイス制度について、解説しました。

適格請求書発行事業者に登録する場合には、事業の規模、業種、経費の状況に応じて、有利な選択肢を選ぶことが重要です。

本日の記事のポイント

1

適格請求書発行事業者になるには消費税の課税業者である必要がある。

2

免税事業者を維持する基準

買い手が消費者や免税事業者などである場合、適格請求書を要求することが少ないため、引き続き免税事業者であっても問題がないことがあります。

免税事業者のままであれば、消費税の納税義務が発生しないため、コスト面では有利です。

3

免税事業者が適格請求書発行事業者になる基準

適格請求書発行事業者になる場合、税額計算の方法としては、事務負担が少なく、短期的な移行措置として有効な「2割特例」や、経費の少ない事業者に適した「簡易課税制度」も選択肢となります。

仕入れや経費が多い事業者は、本則課税を選ぶことで正確な仕入税額控除ができ、結果的に有利な場合があります。

税務の問題は、各人の状況によって異なるため、慎重な判断が求められます。

具体的な状況に応じて税理士など専門家に相談することもお勧めします。

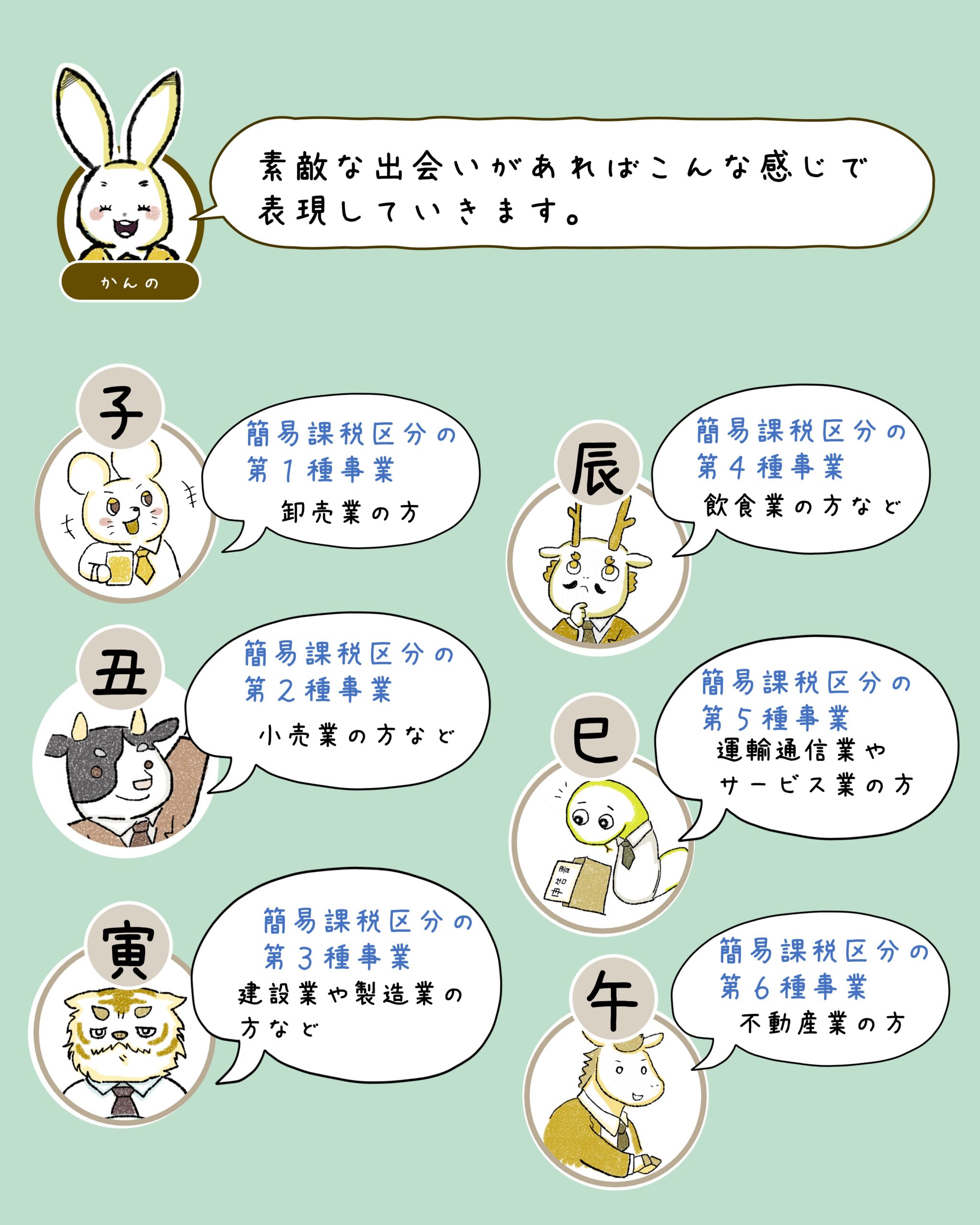

おまけ

最後まで読んでいただき、ありがとうございます。

少し余談です。

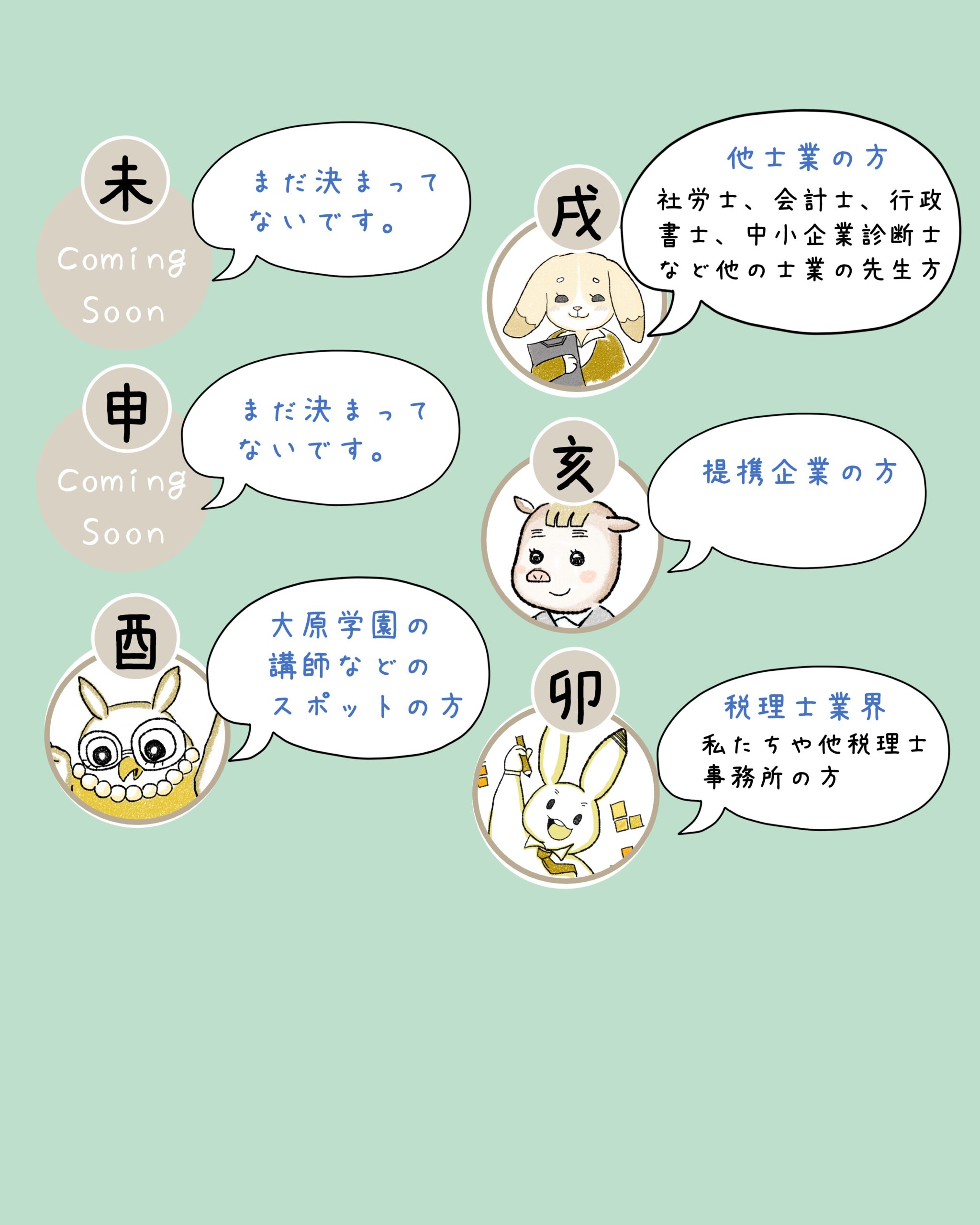

私のInstagramでは毎週金曜日に「職務経歴書」や「開業奮闘記」を絵日記でアップしています。

投稿の登場人物は、簡易課税の事業区分をモチーフに描いていますので、よろしければ見に来ていただければ嬉しいです。

Instagramのフォローやいいねを貰えますと励みになります。

※クリックで拡大できます。

03-6379-3396

03-6379-3396