世田谷区 京王線-明大前駅にある菅野真税理士事務所 税理士 菅野です。

事業主あてに税務署から「定額減税(源泉所得税)パンフレット」が送られてきましたね。

このパンフレットは、給与計算用の「定額減税」が記載されているものでした。

今回は、この複雑な「定額減税」の概要を図も交えながらわかりやすく解説をしていきたいと思います。

給与所得者に焦点を絞った解説も掲載しております。

図解付きで説明をしておりますので、こちらもぜひご覧ください。

参考⇒【給与担当者向け】 定額減税のポイント解説

定額減税ってどんな制度?

まずはこの「定額減税」の趣旨からお話します。

経済において賃金上昇が物価高においついていないため、国民負担を緩和し、デフレ脱却のための一時的な措置として、令和6年分所得税及び令和6年分の個人住民税の減税を実施されることになりました。

納税者本人、配偶者を含めた扶養家族1人につき、

令和6年6月以降の

所得税から3万円、個人住民税から1万円

の減税を行う制度になります。

税理士菅野

給付金でもよかったのですが、前回の給付について世の中が混乱したため、イメージがあまりよくないとのことで、減税となったようです。

この減税は早めに国民へ還元できるように6月からの対応となりました。

定額減税の概要(所得税)

対象者の限定

所得税において、定額減税を受けられる人は以下のとおりです。

・居住者

国内の景気対策のため、居住者に限られます。

居住者とは:国内に住所を有する個人又は現在まで引き続いて1年以上居所を有する個人

・令和6年分の合計所得金額が1,805万円(給与収入2,000万円)以下の者

国会議員の給与が2000万円はあるようなので、国会議員には適用しないように考慮したらしいです。

定額減税の減税額

定額減税の減税額(所得税の特別控除額)は次の金額の合計額となります。

①本人3万円

②同一生計配偶者又は扶養親族について、一人につき3万円

同一生計配偶者とは:

月次減税額の計算の対象となる同一生計配偶者とは、控除対象者と生計を一にする配偶者のうち、合計所得金額が48万円以下の人となります。

扶養親族とは:

月次減税額の計算の対象となる扶養親族とは、所得税法上の控除対象扶養親族だけでなく、16歳未満の扶養親族を含みます。

定額減税の実施方法

各所得者の種類に応じて次のように実施することになります。

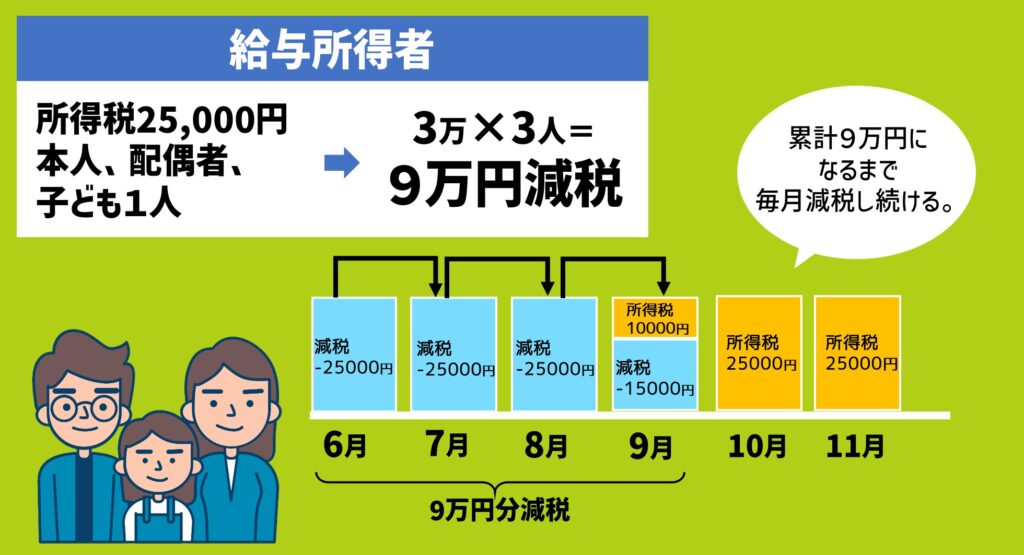

給与所得者

①月次減税

6月以降の最初の給与に係る源泉徴収税額から減税分を控除し、6月に減税しきれなかった金額については、翌月以降の税額から順次控除していきます。

税理士菅野

婚姻、離婚、出産等で扶養親族等が異動しても、そのまま6月の情報で税額控除が行われます。

②年調減税

期中に扶養控除等申告者に記載した扶養親族等に異動が生じ、特別控除の金額に異動が生じた場合には、年末調整により調整します。

給与所得者に限定すれば、この2段階で減税することになります。

この控除手続きは、扶養控除等申告書の提出の際に経由した給与等の支払者が支払う給与に限ります。

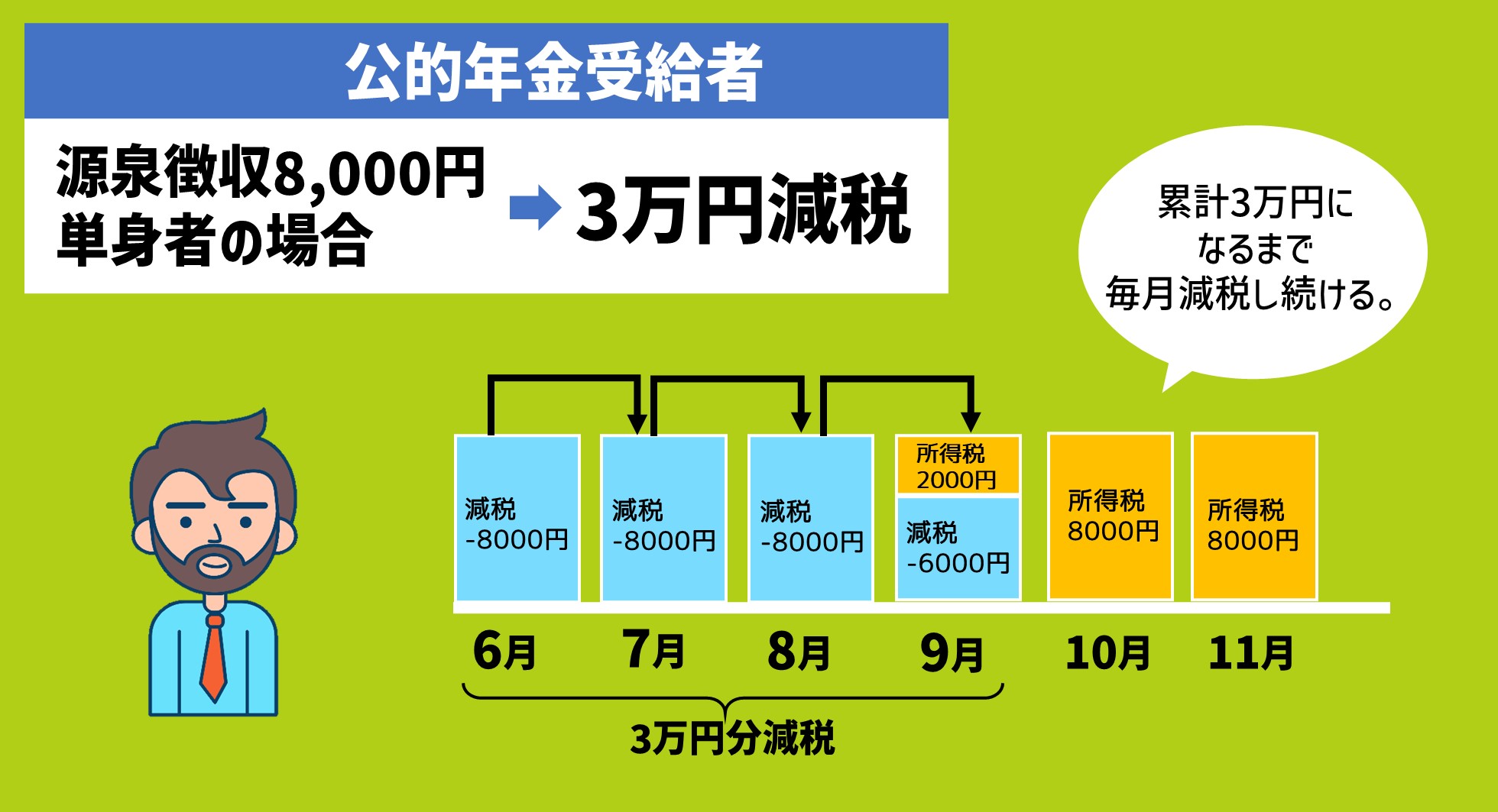

公的年金(老齢年金)受給者

①月次減税

6月以降の公的年金等の源泉徴収から減税分を控除し、6月に減税しきれなかった金額については、それ以後の年金の税額から順次控除します。

②確定申告から減税

公的年金等の扶養親族等申告書に記載した事項に異動が生じ、特別控除の金額に異動が生じた場合には、何もせずに確定申告により調整します。

不動産所得者・事業所得者等

①予定納税額の減額の承認の申請

不動産所得者・事業所得者等に係る本人分の特別控除額は、第1期分予定納税額(7月)から控除します。

予定納税額の減額の承認の申請により、第1期分、第2期分(11月)の予定納税額から同一生計配偶者、扶養親族に係る特別控除額の控除が受けられるようになります。

この措置に伴い、予定納税の納期、減額申請期限は次の通りです。

◎第1期分予定納税額の納期:令和6年7月1日~9月30日(改正前: 7月1日~同月31日)

◎令和6年6月末日現況による予定納税の減額申請期限:令和6年7月31日(改正前:7月15日)

◎特定農業所得者は第2期分の予定納税額から控除する。

令和6年分の確定申告書を提出する事業所得者等は、その提出に際する所得税額から定額減税に係る特別控除額を控除します。

定額減税の概要(住民税)

対象者の限定

・居住者

・令和6年度分の個人住民税に係る合計所得金額が1,805万円以下の者

住民税の計算は、前年の所得をベースに計算されるため、令和6年度分の個人住民税は、実質的には、令和5年度分の合計所得金額が、1,805万円以下である居住者に限定されます。

定額減税の減税額

定額減税の減税額(住民税の特別控除額)は次の金額の合計額になります。

①本人1万円

②控除対象配偶者又は扶養親族1人につき1万円

(※)控除対象配偶者を除く同一生計配偶者をタイムリーに把握することが困難であるため、令和7年度分の所得割の額から、1万円を控除することになります。

定額減税の実施方法

各所得者の種類に応じて次のように実施することになります。

税理士菅野

給与所得と公的年金等に係る所得について所得税と課税時期が異なるため、給与所得は7月から、公的年金等に係る所得は10月から減税が開始されます。

減税額は地方公共団体が計算するので、送られてきた納付書通り納付すれば問題ありません。

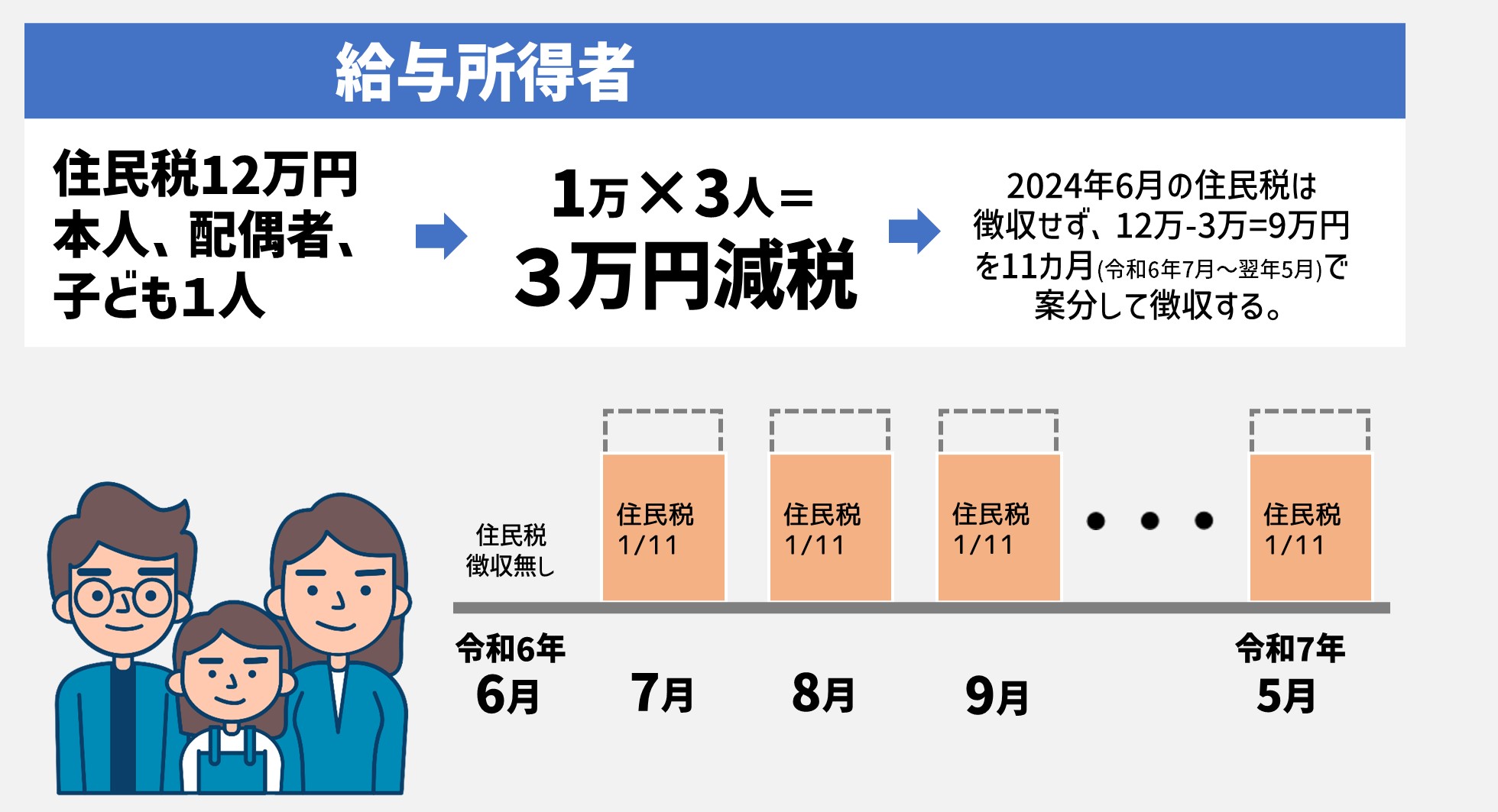

給与所得に係る特別徴収の場合

①令和6年6月は徴収なし、7月から減税して徴収

特別徴収義務者は、令和6年6月に給与払いの際は特別徴収を行わず、減税額を控除した後の個人住民税の額の11分の1の額を令和6年7月から令和7年5月まで、それぞれの給与の支払をする際毎月徴収します。

例年通りであれば、6月に給与の支払いをする際に令和6年度分の特別徴収を行いますが、市区町村等の事務手続きなどを考慮し、令和6年7月から特別徴収が開始されます。

市区町村等は、令和6年度分の給与所得に係る個人住民税の特別徴収税額通知書(納税義務者用)に控除した額等を記載することとします。

公的年金等に係る所得に係る特別徴収の場合

①10月から減税開始

公的年金については、10月から新たな年度の住民税の特別徴収が開始されるため、令和6年10月以降の公的年金等にかかる特別徴収額から減税されます。

②減税しきれなければ、各月分特別徴収税額から順次控除

特別控除の額に相当する金額のうち、上記①及びここに定めるところにより控除をしてもなお控除しきれない部分の金額は、以後令和6年度中に特別徴収される各月分特別徴収税額から、順次控除していきます。

普通徴収の場合

①令和6年分第1期分から開始

令和6年度分の個人住民税に係る第1期分の納付額から特別控除の額に相当する金額(当該金額が第1期分の納付額を超える場合には、当該第1期分の納付額に相当する金額)を控除します。

特別控除の額に相当する金額のうち、上記①及びここに定めるところにより控除をしてもなお控除しきれない部分の金額は、第2期分以降の納付額から、順次控除する。

住民税は、道府県民税と市町村民税からなるものですが、この特別控除の額は、一定の計算域により案分されて、減税されます。

この部分は地方公共団体が計算します。

定額減税しきれない場合は?

引き去り切れなかったら給付金

納税者本人と扶養親族から定額減税額を算定した結果、減税しきれないと見込まれる場合は、個人住民税を課税する市区町村が定額減税しきれない差額を給付します。

なお、早期に給付を実行する観点から、2023(令和5)年の課税状況に基づき、給付額が算定されます。

税理士菅野

非課税世帯のように所得の少ない方については、2023年(令和5年)の課税状況に基づいて計算され、順次給付されます。

2024(令和6)年分の所得税額が確定した後、2023(令和5)年と比較して所得に変動があるなどの一定の事情によって、当初の給付額に不足があることが判明した場合は、追加で給付されます。

給付金の計算方法

1.所得税控除不足額の算出方法

(1)定額減税可能額を算出します。

計算式:3万円×(本人+扶養親族数)

(2)令和6年分推計所得税額を算出します。

※令和6年分は確定していないので、令和5年分所得税額・実績を元に推定算出します。

(3)所得税額不足額 (1)-(2)

2.個人住民税分控除不足額の算出方法

(1)定額減税可能額を算出します。

計算式:1万円×(本人+扶養親族数)

(2)令和6年度分個人住民税額

(3)個人住民税分控除不足額(1)-(2)

3.端数・万円単位で切上げ

所得税額、住民税額が減税予定額より少ない時は、次のように調整給付金を支給します。

【事例】

減税対象人数:本人+扶養親族2人=3人

減税額:(所得税)3万円 +(住民税)1万円 × 3人=12万

【所得税不足額 1.(3)】+【住民税不足額 2.(3)】=24,500円の場合

調整給付額は3万円になります。(万円単位に切上げ)

4.追加給付

所得税控除不足額は、令和5年分実績を元にした仮計算になります。

そのため、令和6年分所得税額及び令和6年度分個人住民税額が確定した後に、給付額に不足があることが判明した場合には、追加給付となります。

また、余分に給付したものについては、返却を求めないことになっています。

給与計算担当者が定額減税に関して知っておきたいポイント

定額減税は、16歳未満の扶養親族も対象です。

定額減税の計算前に従業員に扶養親族の人数を確認しておきましょう。

所得が1805万円を超える見込みの従業員であっても月額減税は行います。

令和6年の所得が1805万円を超えたら年末調整で清算します。

年途中に出産や結婚などで家族に変更があっても月次減税はそのまま6月時点の情報で処理します。

扶養親族の変更があった人は12月の年末調整で再計算します。

また、6月2日以降に入社した人は月額減税を行わず、年末調整で減税します。

6月の住民税は徴収無しで、7月から減税した金額を徴収します。

住民税の定額減税は、市区町村で算出するため、算出された金額の納付通知書を元に給与控除を行いますので業務自体は例年通りです。

まとめ

定額減税は令和6年6月1日以後から実施されることになり、特に給与ソフトを導入していない法人については、かなりの負荷がかかることが予想されます。

この機会に、給与ソフトを導入し、社内のDX化を推進してはいかがでしょうか。

社内のDX化や給与ソフト導入のご相談があれば、当事務所にお気軽にお問い合わせください。

次回は、給与計算担当者向けの月次減税及び年調減税を深堀りしつつ、freee人事労務はどのような仕組みになっているのか解説したいと思います。

最後まで読んでいただき、ありがとうございます。

もしよろしければ、Instagramで、「職務経歴書」や「開業奮闘記」を毎週金曜日にアップしているので、フォローしていただけると励みになります。

よろしくお願いいたします。

03-6379-3396

03-6379-3396